Effet levier immobilier : Boostez-vous de 4 à 20%

Contenu de l’effet de levier immobilier

Vous avez sans doute déjà entendu :

« L’immobilier, c’est bien, mais ça ne rapporte plus. »

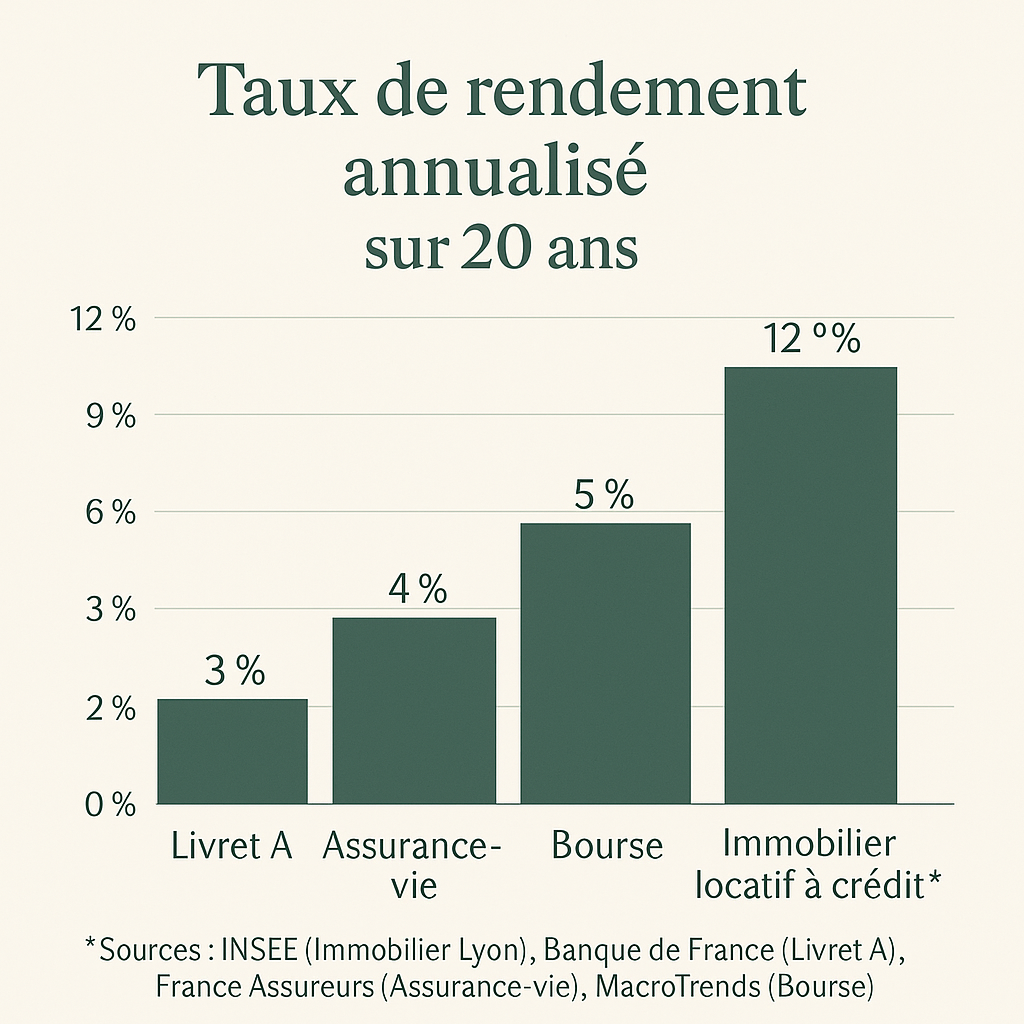

C’est vrai : sur le papier, 4 % de rendement, ça ne fait pas rêver.

Surtout quand vous entendez parler du Livret A à 1,7 %, de l’assurance-vie à 2,6 %, ou de la Bourse à 6 %.

Mais si je vous disais que ce fameux 4 % peut en réalité se transformer en 15 %… 20 %… voire plus, sans avoir un salaire de ministre ?

Pas grâce à la magie, mais grâce à l’effet levier immobilier : l’art de faire travailler l’argent des autres pour construire votre patrimoine. L’Effet levier immobilier c’est votre allié le plus important.

1. Le réflexe trompeur : comparer ce qui n’est pas comparable

Beaucoup d’épargnants raisonnent ainsi :

“Mon Livret A me rapporte 1,7 %. L’immobilier, 4 %. Ce n’est pas si différent.”

Erreur !

Le Livret A et l’assurance-vie rémunèrent votre propre argent, alors que l’immobilier fait fructifier celui de la banque. Effet levier immobilier

C’est un peu comme comparer un vélo électrique et un TGV : les deux avancent, mais pas à la même vitesse. Effet levier immobilier

2. Exemple concret : le cas Valdréa

| Élément | Hypothèse réaliste |

|---|---|

| Prix du bien | 150 000 € |

| Apport personnel | 15 000 € |

| Crédit | 135 000 € sur 20 ans |

| Taux d’intérêt | 3,3 % |

| Loyers nets annuels (après charges récupérables) | 7 200 € |

| Charges non récupérables (taxe foncière, entretien, etc.) | 1 200 € |

| Revenu net d’exploitation | 6 000 € / an |

Rendement sur la valeur du bien : 6 000 € / 150 000 € = 4 % brut.

Mais ce chiffre est trompeur : vous n’avez pas mis 150 000 €, vous avez mis 15 000 €.

👉 Pour bien comprendre la différence entre rendement brut et rendement net, consultez notre guide complet :

➡️ Rendement locatif net vs brut : comment ne plus vous tromper

3. L’effet levier immobilier expliqué simplement

Vous empruntez 135 000 € à la banque à 3,3 %.

Cet argent génère :

- des loyers,

- un bien qui prend de la valeur,

- et un remboursement de capital automatique.

Tant que le rendement global (loyers + valorisation + capital remboursé) dépasse le coût du crédit, vous gagnez sur tous les tableaux.

L’effet levier immobilier, c’est littéralement faire travailler la banque à votre place.

Et pour aller plus loin, découvrez pourquoi la rentabilité seule ne suffit plus à juger un bon investissement :

➡️ Pourquoi la rentabilité ne suffit plus

4. Le héros discret : le remboursement du capital

Chaque mois, une part de votre mensualité rembourse du capital, pas seulement des intérêts.

Après 1 an de crédit à 3,3 %, vous avez déjà remboursé environ 5 000 € de capital.

En 10 ans, environ 40 000 €.

Et sur 20 ans : la totalité du prêt (135 000 €).

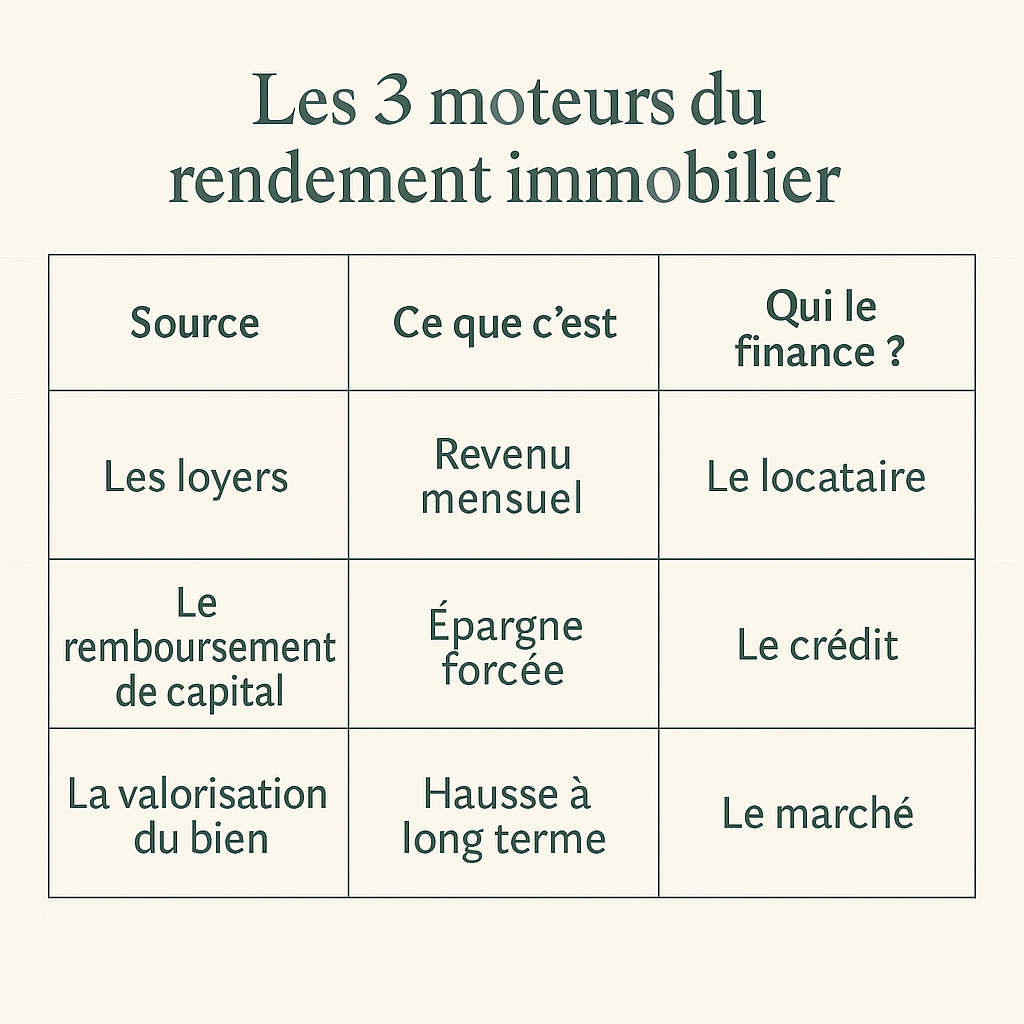

🟩 Tableau 1 – Les 3 moteurs du rendement immobilier; Effet levier immobilier

| Source | Ce que c’est | Qui le finance ? |

|---|---|---|

| Les loyers | Revenu mensuel régulier | Le locataire |

| Le remboursement de capital | Épargne forcée, invisible mais réelle | Le crédit |

| La valorisation du bien | Hausse à long terme | Le marché |

5. Les chiffres du levier sur 20 ans

| Élément | Valeur |

|---|---|

| Revenu net annuel | 6 000 € |

| Crédit annuel | 9 420 € (780 €/mois) |

| Apport initial | 15 000 € |

| Valorisation du bien | + 3 %/an (prudente) |

Année 1

- Intérêts : 4 300 €

- Capital remboursé : 5 120 €

- Cash-flow avant impôt : 6 000 – 9 420 = – 3 420 €

Mais vous épargnez sans effort :

→ 5 120 € de capital + 4 500 € de valorisation = 9 620 € de richesse créée.

→ Sur 15 000 € d’apport, cela représente ≈ 64 % de rendement économique la première année.

6. Lyon : 20 ans de hausse spectaculaire

D’après les Notaires de France et l’INSEE, le prix moyen de l’immobilier à Lyon a triplé entre 2004 et 2024 (+ ≈ 300 %, valeurs arrondies).

(Source : base DVF et indices INSEE-Notaires.)

L’immobilier lyonnais a fait × 3, la Bourse environ × 3,2, tandis que le Livret A et l’assurance-vie ont progressé bien plus lentement.

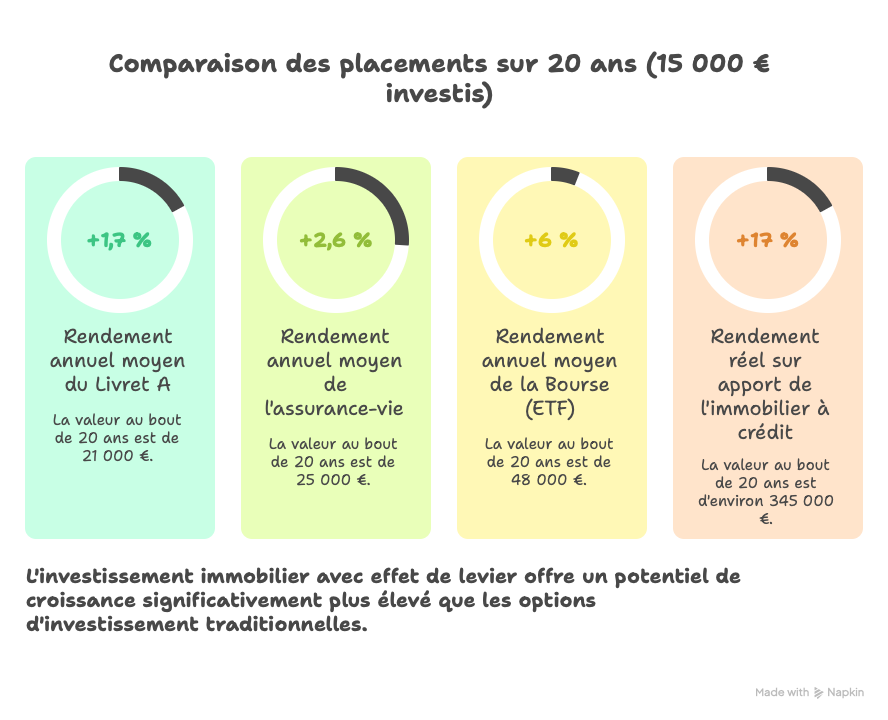

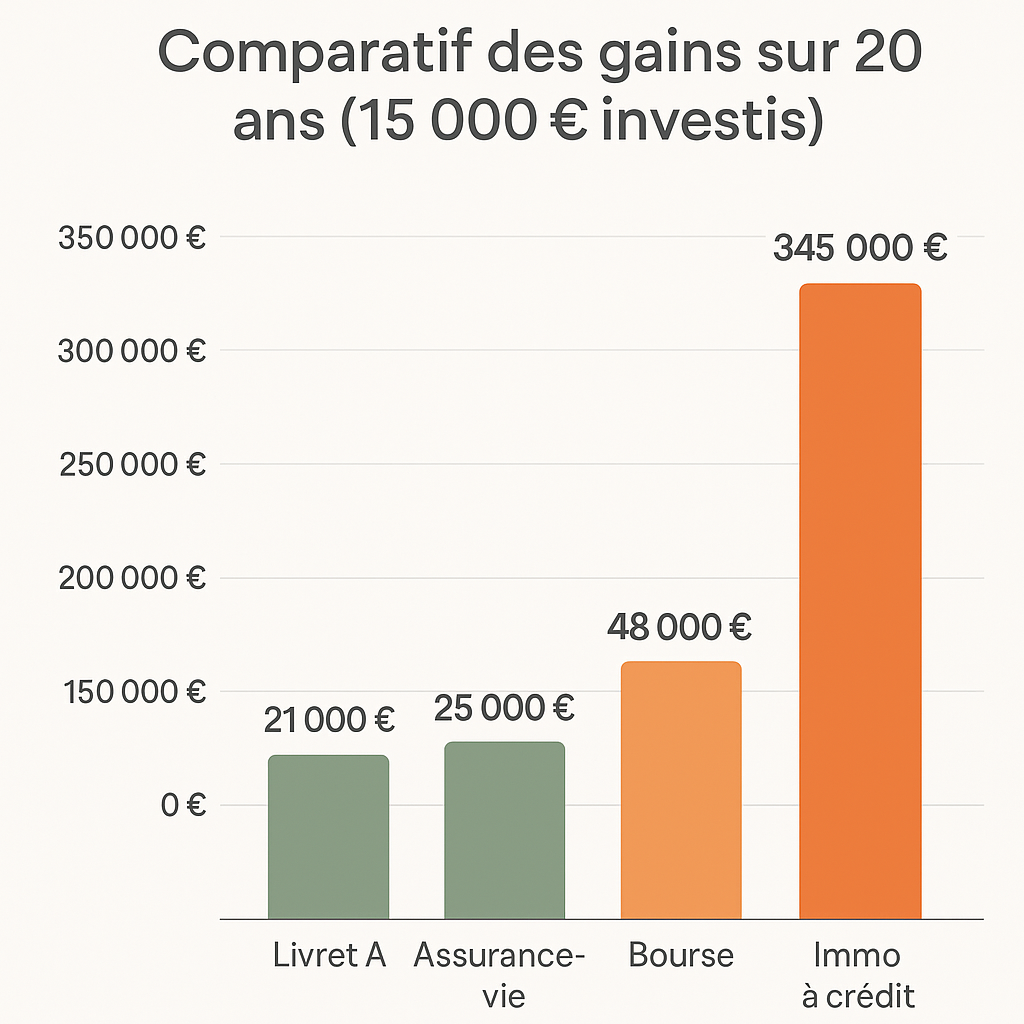

7. Comparatif clair des placements (15 000 € investis)

| Placement | Capital initial | Effet levier | Rendement moyen annuel | Valeur au bout de 20 ans | Gain net estimé |

|---|---|---|---|---|---|

| Livret A | 15 000 € | Aucun | 1,7 % | 21 000 € | + 6 000 € |

| Assurance-vie | 15 000 € | Aucun | 2,6 % | 25 000 € | + 10 000 € |

| Bourse (ETF) | 15 000 € | Aucun | 6 % | 48 000 € | + 33 000 € |

| Immo à crédit | 15 000 € | × 10 (135 000 € empruntés) | 17 % réel sur apport | ≈ 345 000 € | + 330 000 € |

💬 Même effort de départ, résultats radicalement différents.

15 000 € placés sur un livret deviennent 21 000 €.

15 000 € investis dans un projet locatif deviennent un patrimoine d’environ 345 000 €.

8. Simulation complète sur 20 ans

| Élément | Sur 20 ans |

|---|---|

| Loyers nets cumulés | 120 000 € |

| Capital remboursé | 135 000 € |

| Valorisation du bien (+ 3 %/an) | + 90 000 € |

| Valeur totale créée | 345 000 € |

| Apport initial | 15 000 € |

| Rendement total sur apport | + 2 200 % |

| Rendement annuel moyen | ≈ 17 %/an |

9. L’humour du rendement

Un Livret A à 1,7 %, c’est comme une voiture bloquée à 30 km/h sur l’autoroute.

Sûre, stable… mais tout le monde vous double.

L’immobilier à crédit, lui, roule à 130 km/h :

même énergie de départ, mais moteur turbo-crédit intégré.

10. Et si les prix baissent ?

Oui, les prix peuvent reculer à court terme.

Mais votre locataire, lui, continue à payer.

Et votre capital, lui, continue à être remboursé.

Sur 20 ans, ce qui compte, ce n’est pas la météo du marché, c’est le cap patrimonial.

Effet levier immobilier

11. Les trois moteurs de votre richesse (visuel intégré)

12. Comparatif global (15 000 € investis)

🟩 Graphique 2 – Comparatif des gains sur 20 ans (15 000 € investis)

13. Les limites et précautions

L’effet levier immobilier n’est pas magique.

Il exige :

- un bien bien choisi,

- une gestion rigoureuse,

- et un financement maîtrisé.

Mais bien utilisé, c’est la machine patrimoniale la plus puissante que vous puissiez activer. Effet levier immobilier

14. En résumé

| Placement | Rendement apparent | Rendement réel sur capital investi |

|---|---|---|

| Livret A | 1,7 % | 1,7 % |

| Assurance-vie | 2,6 % | 2,6 % |

| Bourse | 6 % | 6 % |

| Immobilier à crédit | 4 % sur le bien | 15–20 % sur votre apport |

Un 4 % immobilier n’a donc rien à voir avec un 4 % bancaire :

dans un cas, c’est votre argent ; dans l’autre, c’est un levier.

15. Ce qu’en pense Valdréa

Chez Valdréa, on aime rappeler qu’un investisseur ne devient pas riche grâce à son rendement, mais grâce à la façon dont il le calcule.

Nous aidons nos clients à :

- Trouver le bon bien,

- Monter le financement optimal,

- Gérer les travaux,

- Et comprendre le vrai rendement global.

Parce qu’un 4 % bien utilisé… peut valoir 20 % sur votre capital.

🔗 Sources

- Banque de France – Taux du Livret A (1,7 % depuis août 2025)

- France Assureurs / ACPR – Rendement moyen des fonds euros 2024 (≈ 2,6 %)

- AMF / MSCI France – Performance Bourse (5–7 % annuels à 20 ans)

- Notaires de France / INSEE – Prix moyens de l’immobilier à Lyon (+ ≈ 300 % en 20 ans)

🏁 Contactez Valdréa

💬 Envie de calculer votre effet levier immobilier réel ?

Prenez rendez-vous avec un expert Valdréa :

👉 calendly.com/valdrea69/30minEn 30 minutes, découvrez comment un “simple 4 %” peut devenir le moteur d’un vrai patrimoine.